Furnizorul de soluții software de ultimă generație în domeniul resurselor umane, Romanian Software, lansează pe platforma CalculatorVenituri.ro un comparator gratuit între diverse forme de angajare și colaborare, valabile pentru 2018 versus 2017.

„Comparatorul de pe CalculatorVenituri sprijină managerii și antreprenorii să ia rapid decizii juste în privința formelor de remunerare, aferente contractelor de angajare și colaborare din acest an. În același timp, angajații pot verifica modul în care angajatorii le-au respectat drepturile negociate, în urma schimbărilor aduse de <<Revoluția Fiscală>>”, a declarat Victor Dragomirescu, directorul general al Romanian Software.

Prin comparație, în anul 2017, o PFA cu normă de venit avea cele mai mici costuri, în timp ce la polul opus, cu cele mai mari costuri, se afla o PFA care avea determinarea impozitului în sistem real. Mai mult, annul trecut, pentru veniturile obținute prin cedarea drepturilor de proprietate intelectuală, persoanele în cauză datorau taxe mai mici decât pentru PFA în sistem real, diferența dintre acestea fiind de 20,2% raportat la net.

În anul 2018 se păstrează același trend, potrivit analizelor realizate de specialiștii Romanian Software, cel mai mic cost fiind cel pentru PFA cu normă de venit și cel mai mare cost – pentru PFA în sistem real, iar diferența între costul taxelor cu PFA în sistem real și drepturi de autor este de 4%.

În concluzie, costul taxelor PFA cu normă de venit crește cu 22,6% în 2018 față de anul anterior, iar costul taxelor PFA în sistem real scade cu 41,5% față de anul anterior. În același timp, costul taxelor pentru drepturi de autor se diminuează cu 4,2% și rămâne în continuare o opțiune avantajoasă din punct de vedere fiscal în cazul celor care nu se pot sau nu vor să se autorizeze ca PFA și care desfășoară activități de creație.

Un alt exemplu realizat cu ajutorul comparatorului ne arată că pentru un venit brut de 5000 de lei, în 2018, costurile vor fi identice pentru contractul individual de muncă și contractul de administrator. În schimb, dacă persoana respectivă poate fi plătită prin drepturi de autor, un astfel de contract i-ar aduce un venit net mai mare cu aproximativ 28% întrucât cheltuiala totală față de un contract clasic de angajare este destul de mult diminuată.

Vă reaminitimă că schimbările aduse de ordonanța ”Revoluției Fiscale” de la 1 ianuarie 2018 vizează printre altele un transfer al cotelor de asigurări sociale și asigurări sociale de sănătate de la angajator la angajat, acestea devenind 25%, respectiv 10%, eliminarea contribuției de asigurări sociale de somaj și introducerea unei contribuții unice de asigurări sociale, în cotă de 2,25% la angajator.

Concret, comparatorul de venituri ajută companiile să determine în sistem real pentru orice angajat sau colaborator pe care îl au (și) în acest an care este nivelul salariului brut, al celui net, să calculeze veniturile pentru contractele pe PFA, pentru persoanele plătite prin drepturi de autor, mandate de director sau administrator, iar totul se realizează în oglindă 2018 cu 2017.

Exemple de calcule realizate cu ajutorul comparatorului CalculatorVenituri

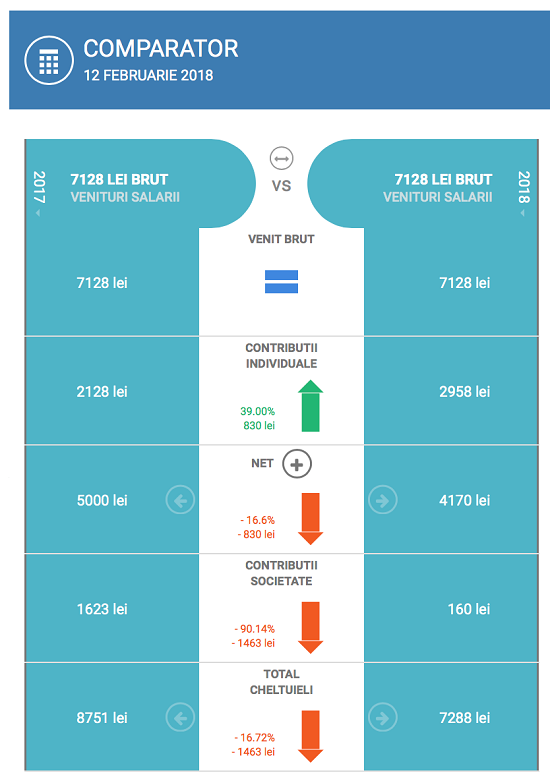

Cazul 1: Angajatorul are mai multe scenarii de lucru pentru un salariu brut de 7.128 lei acordat în acest an, post ”Revoluția Fiscală”:

- a) Dacă păstrează același salariu brut în 2018, salariul net scade de la 5.000 lei la 4.170 lei, dar dacă dorește ca în 2018 angajatul să aibă același salariu net ca în 2017, adică 5.000 lei, prin modificarea salariului brut în 2018, comparatorul oferă posibilitatea unei acțiuni de tip ”what-if”, prin care cu un singur clic calculează valoarea salariului brut care trebuie acordat, adică 8.548 lei.

- b) Dacă angajatorul vrea ca în 2018 angajatul să aibă același salariu net (adică 5.000 lei, la fel ca în 2017) prin acordarea unei prime brute, comparatorul îi oferă posibilitatea unei acțiuni de tip ”what-if”, prin care calculează valoarea primei brute care trebuie acordate, mai exact în cazul de față aceasta este de 1.420 lei.

- c) În cazul în care angajatorul dorește ca în 2018 să își păstreze același total de cheltuieli ca în 2017, comparatorul îi dă posibilitatea unei acțiuni de tip ”what-if” și stabilește valoarea salariului brut care trebuie acordat în 2018, mai exact: 8.558 lei. În această situație, există o creștere a salariului net de 0,12%, adică de la 5.000 lei până la 5.006 lei.

Cazul 2

De exemplu, cu ajutorul comparatorului de venituri, o Persoană Fizică Autorizată (PFA) care desfășoară activități de creație, care pot fi încadrate ca cedare a drepturilor de proprietate intelectuală poate lua o decizie corectă dacă va încheia în 2018 contracte de cedarea drepturilor ca persoană fizică în locul contractelor de prestări servicii. Pentru un venit lunar net de 5000 lei, în anul 2017, în cazul unei norme de venit de 28.000 lei pe an (valoarea stabilită pentru domeniul IT în 2017) și optând pentru cota individuală la determinarea contribuției de asigurări sociale, costul contribuțiilor și impozitului pe venit datorate este de 746 lei lunar, adică 15% din valoarea venitului net. În anul 2018, în același context, cu norma de venit în valoare de 30.000 lei (valoarea stabilită pentru domeniul IT în 2018) și o cotă de 25% la determinarea contribuției de asigurări sociale, potrivit legislației în vigoare, costul contribuțiilor și impozitului pe venit datorate este de 915 lei lunar, adică 18,3% din valoarea venitului net.

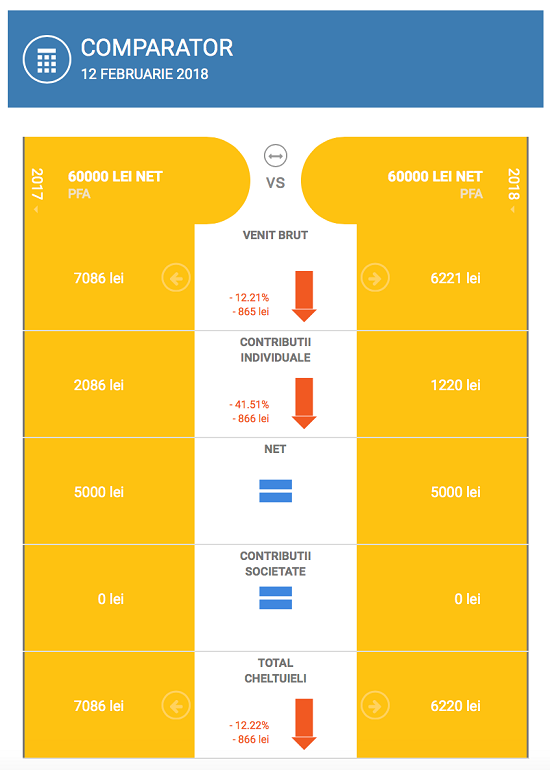

Cazul 3

Tot în cazul unei PFA, însă cu impozit determinat în sistem real, pentru un venit net de 5.000 lei, contribuțiile și impozitul datorate erau în anul 2017 în cuantum de 2.086 lei lunar, adică 41,7% raportat la venitul net și în anul 2018 sunt în cuantum de 1.221 lei lunar, adică 24,2% raportat la net. Scăderea taxelor pentru PFA în sistem real se datorează faptului că pentru acest exemplu, specialiștii Romanian Software au considerat baza minimă de calcul pentru contribuția de asigurări sociale venitul minim asigurat care este egal cu salariul minim garantat în plată, iar baza contribuției de asigurări sociale de sănătate este salariul minim.

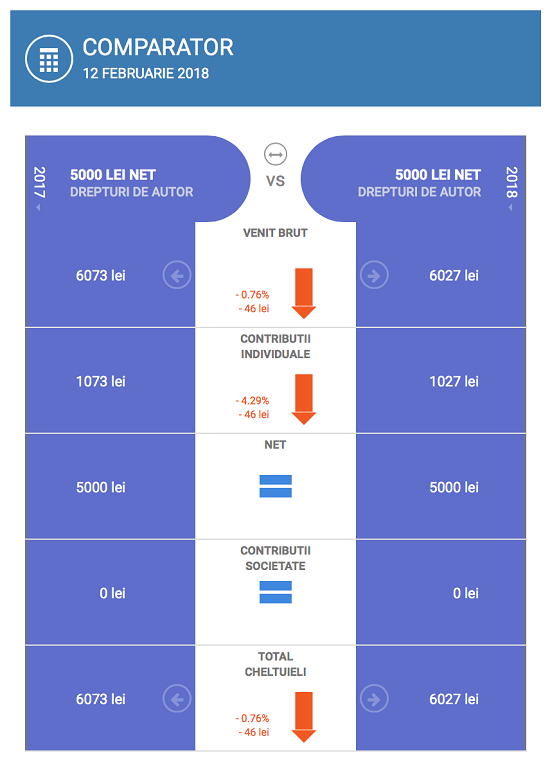

Cazul 4

Pentru 5.000 lei venit net obținut ca urmare a cedării drepturilor de autor, în anul 2017, contribuțiile și impozitul pe venit datorate erau în valoare de 1.073 lei, 21,5% raportat la net, iar în anul 2018 sunt în valoare de 1.027 lei, 20,5% din valoarea venitului net.